インターネットバンキングだと難しい複数取引先の管理、一発解決した方法とは

株式会社東京カンテイ

東京カンテイは、全国のマンション情報を網羅したデータベースを核にビジネスを展開する総合不動産情報企業である。金融機関や不動産会社などに不動産情報を提供し、不動産の評価 / 査定、コンサルティングなどの事業も展開している。それを支えているのが、同社の経理部門だ。30行以上の銀行口座に毎月数千件を超える振込入金があり、請求との照合を毎日行う必要がある。同社の経理部門では複数の金融機関への大量の入金と入金に伴う経理処理を効率化するため、どのような取り組みを行ったのだろうか。

抱えていた課題

抱えていた課題

- 30 行以上の銀行口座を持っていて、月末の入金確認のための通帳記帳が大変だった。

- 紙通帳記帳が前提のため、在宅勤務では入金確認ができず、DX推進の障壁となっていた。

- 金融機関ごとにインターネットバンキングを管理することは業務上非効率であり、打開策を模索していた。

選ばれた理由

選ばれた理由

- 1 アカウントで複数銀行の入出金と残高を一度に参照できることに魅力に感じた。

- 「全銀フォーマット」でのデータ取得が債権管理システムと相性が良かった。

- NTTデータの信頼性と実績も選定の大きな決め手となった。

導入後の効果

導入後の効果

- 複数銀行の残高・入出金情報を一括取得でき、紙通帳の記帳が不要になった。

- 在宅勤務でも入金状況の確認が可能になり、業務の柔軟性が向上した。

- アナログ業務から脱却し、DX推進の一環として社内にも好影響を与えた。

取引先金融機関は約30行、月数千件の入金を紙の通帳で管理

東京カンテイは、不動産評価、不動産データの提供を中核とする総合不動産情報企業である。事業の柱は大きく2つある。1つは不動産の情報サービス事業だ。1979年の創業以来、蓄積してきた不動産データベースを中核に、金融機関や不動産会社などに対し、主に不動産の評価/査定システムを提供している。もう1つがアセットソリューション事業だ。これは、不動産鑑定業務や土壌汚染調査・コンサルティングなどだ。

同社 経営企画室 DX 推進課の井上泰規氏は、同社の事業の土台となっている不動産データベースについて、次のように説明する。

「日本全国のマンション分譲時の情報や売買情報を網羅し、その規模は国内最大級を誇ります。このため、金融機関、マンションデベロッパー、不動産流通会社から、公社や裁判所などの公的機関に至るまで、全国の企業・組織で活用いただいています」(井上氏)

そうした同社はデジタル・トランスフォーメーション(DX)の取り組みにも積極的だ。社長直下の経営企画室内に「DX推進課」という新しい組織を作り、全社的なデジタルによる業務変革に取り組んでいる。そこで出てきた取り組みの1つが、経理部門の改革だ。同社 管理本部 総務経理部の北村奏氏は、

経理部門が抱えていた課題を次のように説明する。

「当社は不動産情報を会員の法人さまに提供しています。サービスの利用料の支払いは毎月数千件にのぼる入金があります。また、お取引先の半分は金融機関さまです。金融機関さまより、当社からの請求を自行口座へ振込みたいとご希望いただくことが少なくありません。その結果、入金のある銀行口座は約30に上ります。このため、月末になると、入金確認のために、たくさんの通帳を抱えて複数の銀行を回り、通帳記帳を行うという状況がありました」(北村氏)

通帳記帳のために銀行に出向く月末は、雪の日もあれば、猛暑日の日もある。状況によっては電車が止まることもある。それでも、月末の会計処理を締め、経営陣に月次決算を報告しなければならない。北村氏は、「こうした状況を何とかしなければならないと考えてはいたのですが、弊社では銀行のインターネットバンキング導入が解決策とはなりえず、なかなか打開策を見つけられずにいたのです」と話す。

同社がインターネットバンキングではない手法を選び、業務を効率化できた理由はどこにあったのだろうか。また、これら課題をどのように解決したのだろうか。

複数銀行のデータを「全銀フォーマット」で一括取得できるBizHawkEyeを選択

同社が会計処理業務において、インターネットバンキングによる入金確認という方法以外を模索した理由はどこにあるのだろうか。

北村氏は、「取引する金融機関の数が多いことが理由に挙げられます。法人のインターネットバンキングは基本的に有料であるうえ、取引のあるすべての銀行毎にネットバンクのセキュリティを設定し、管理を行う事は業務上効率的ではないと考えました。入出金の確認の度に取引銀行の数だけログインを行うことが、経理の締め作業上効率的なのかという問題もあります。ネットバンクを利用するより紙の通帳を見ながら作業したほうが決算を締めるのに効率的だという、経理スタッフ内の共通認識がありました。しかし、結果として通帳記帳が必須となり、作業の負担感は減るどころか増すばかりです。このままでは、いつまでたってもアナログな仕組みから抜け出せない、という問題意識を抱えていました」と話す。

課題は認識しつつも有効な解決策を見いだせない状況が続いていた中、北村氏が出会ったのがNTTデータのBizHawkEyeだった。

「1アカウントで複数銀行の入出金と残高を一度に参照できることに魅力を感じました。そこで、より詳しく知るために問い合わせを行ったところ、複数行の入出金データを『全銀フォーマット』で一括取得できることが分かりました。弊社の債権管理システムとの相性が良いと確信を持ち、2021年3月、本格的に導入することになったのです」(北村氏)

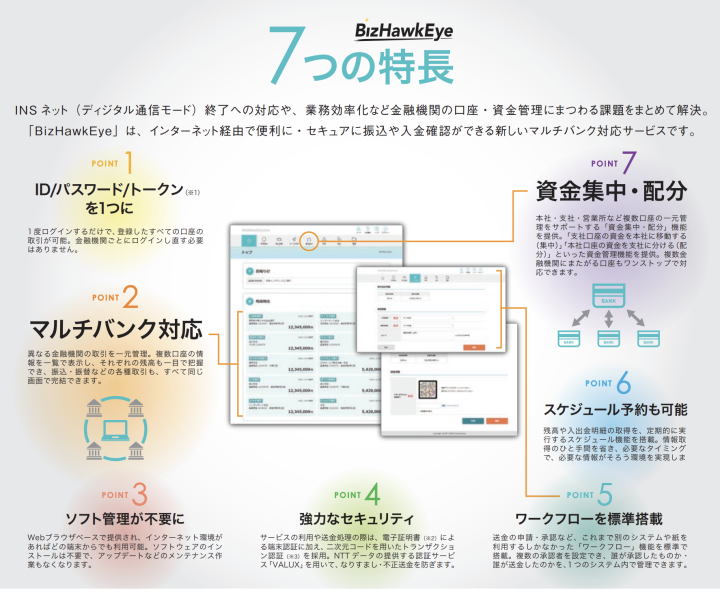

BizHawkEyeは、NTTデータが開発・提供するマルチバンキングサービスである。同社が提供する銀行取引用のセキュアな回線接続サービス「VALUX」をベースに、Webブラウザを使って複数の銀行口座にアクセスし、残高照会や送金などを一括処理できるサービスだ。

NTT データ 第四金融事業本部 e- ビジネス事業部 池田 龍 氏は、その特長を次のように説明する。

「1つのID/パスワード/トークンを使ってログインするだけで、異なる金融機関の複数口座を一括管理できます。Webブラウザベースで利用できるため、インターネット環境があれば、どの端末からでも利用可能であるほか、『VALUX』による強力なセキュリティも実現しています。また、ワークフロー機能、残高照会などを定期的に実行するスケジュール機能、本社・支社・営業所などの複数口座を一元管理する資金集中・配分機能なども備えています」(池田氏)

接続できる金融機関は2021年9月時点で100行近くとなっており、その数は今後も増える予定だ。また、機能以外でBizHawkEyeを選んだ理由として、井上氏はNTTデータの信頼と実績を挙げる。

「会員の法人さまに不動産情報を提供している当社にとって、信頼は最も重要な要素です。したがって、当社が利用するシステムについても、その運営企業が信頼できるかどうかは重要な選択基準なのです。その点、NTTデータはまったく問題ありませんでした」(井上氏)

記帳業務が圧倒的に効率化、いずれは紙の通帳の廃止を目指す

BizHawkEye導入後、銀行に記帳に行く頻度は大幅に減った。

「BizHawkEyeの導入により、保有口座の大半で、入出金情報を取得できるようになりました。取引の関係上、記帳が必要な口座も残っていますが、以前に比較すると業務は圧倒的に省力化できています。以前は、月末になると担当者は残業せざるをえませんでしたが、現在はほぼ定時で帰れるようになりました」(北村氏)

テレワークに対応できるようになったのも大きい成果だ。BizHawkEyeでは、電子証明書を導入すればテレワーク用の端末でも利用できる。このため、在宅からでも入金状況を確認可能になった。

また、同社ではBizHawkEyeでは残高照会と入出金明細の一括取得のみとし、資金送金処理は主要銀行のインターネットバンキングと使い分けている。その理由を、北村氏は次のように説明する。

「BizHawkEyeは通帳記帳の代替手段と位置付けています。他部門の社員にもアカウントを払い出し、必要に応じて自由に閲覧を認める予定です。一方、送金に使用するインターネットバンキングは経理部門の社員だけが利用するものとし、セキュリティを担保しています。このように、インターネットバンキングと使い分けができるのも、BizHawkEyeのメリットだと思います」(北村氏)

なお、現在はまだ紙の通帳が残っているが、いずれはすべて廃止し、全面的にBizHawkEyeに移行する予定だという。

「世の中のペーパーレス化の流れ、銀行通帳への印紙税の発生などの事情を考えると、法人向けの紙通帳がいずれ有料化することは避けられないと見ています。したがって、有料化となる前に全面的にBizHawkEyeに移行したいと考えています。BizHawkEyeであれば、どこまでも過去に遡って入出金の記録を見られますから、利便性は圧倒的によくなるはずです」(北村氏)

経理部門のさらなるDXを推進するため、

今後もBizHawkEyeを積極的に活用

現在は、経理部門での残高照会・データ一括取得で使われているBizHawkEyeだが、北村氏は別の使い方も検討しているという。

「弊社では、請負業務などでお客さまから大きな金額をご入金いただいた際には、担当部署からお礼の連絡を差し上げるのが一般的です。現在は経理部門が入金を確認してから担当部署に連絡を行っているのですが、今後は、担当部署にアカウントを払い出し、担当部署の口座の入金確認は、各部署で行えるようにしたいと考えています。各部が自ら確認できることで、より早くお客さまにお礼のご連絡ができるようになりますし、経理部門からの連絡漏れにより、お客さまに失礼となることも無くなります。

結果的に、各部署と経理部門の負担を減らせることにもなります。BizHawkEyeでは、アカウント毎に閲覧できる口座の制御ができるのが良いですね」(北村氏)

今回、BizHawkEyeにより紙の通帳に関わる業務を大幅にデジタル化した同社だが、やるべきことはまだまだあると、北村氏は次のように述べる。

「経理部門のデジタル化が難しい理由は大きく2つあると思っています。1つは『請求証発行、請求書受取、支払データ作成、送金、入金確認、入金と請求データの照合』という債権管理の一連の流れをデータだけで完結できるプラットフォームが、現時点で存在しないためです。いまだに請求書の発行を紙やPDFで行う事が一般的ですよね。2つ目は、企業固有のルール・慣習が経理業務の妨げになっているケースがあると思います。1つ目については、社会的変化が解決すると考えています。2023年迄に上述したデータ通信規格がPeppol規格として定まり、消費税のインボイス制の開始とともに、経理関係のクラウドシステムにデータ通信の機能が実装されるはずです。システム間のデータ連携により、データ通信のみで経理業務が行われるようになります。

このゴールに向けて弊社基幹システムの改修に取り組みたいと考えています。2つ目については、弊社では経営陣が比較的柔軟に考え方を変えてくれることが多く、システム改修への支出も許容されやすいため、あまり当てはまりません。この数年で一気に進む経理部門のデジタル化にいち早く対応し、アナログ作業からの脱却を進めたいと考えています」(北村氏)

独自の不動産データベースと専門的な知識・ノウハウを基に、オンリーワンのビジネスを展開する同社にとって、会員をさらに増やしていくことも重要な取り組みだ。

「お取引先の数が増えて毎月の入金数が増えたからといって、その分、社員を増やして対応するのは違うと思いますし、そういう時代でもないと思います。やはりデータやシステムをうまく活用して対応するのが重要ですので、今後も入金データの取得でBizHawkEyeを積極的に活用していきたいと思います」(北村氏)

多くの企業がDXに取り組む中、経理部門のDXに苦労している企業は多い。特に多数の銀行と取引のある企業・組織にとって、紙の通帳に関する業務、銀行ごとに操作性が異なるインターネットバンキングの問題は深刻だ。こうした企業・組織にとって、BizHawkEyeで経理DXを推進する東京カンテイの取り組みは、大いに参考になるのではないだろうか。